Le risque de réévaluation (repricing) à l’ère de la COVID-19

Groupe consultatif sur l’évaluation d’entreprise et le règlement de différends

Personne-ressource : Alana Geller, CPA, CA, EEE, CFF

Cet article a été publié dans le Journal de l’évaluation d’entreprises (en anglais seulement) de l’Institut des CBV (édition du 26 novembre 2020)

Consultez une mise à jour de la ligne du temps de la COVID-19 de Richter.

Avant-propos de l’auteur

Le présent article a été rédigé au cours de l’été et terminé en août 2020, avant que la deuxième vague de la pandémie ne frappe, en grande partie, les pays développés et l’élection présidentielle américaine de 2020. Nous n’avons pas modifié l’article pour tenir compte de ces événements et d’autres facteurs pertinents à la date d’impression. Toutefois, au moment de la production d’épreuves pour publication à la mi-octobre, les mêmes perspectives d’évaluation restent pertinentes, à savoir :

- l’amplification et l’accélération des tendances préexistantes;

- l’accélération de la croissance du numérique, de l’internet et des activités commerciales complémentaires;

- la faiblesse persistante des taux d’intérêt et un accroissement des écarts pour les actifs à risque;

- la volonté du marché de jeter un regard vers l’avenir sous une nouvelle normalité à des taux d’actualisation modestes;

- la forte dépendance à l’égard des subventions et des mesures de soutien du gouvernement;

- l’accroissement de l’écart entre les gagnants et les perdants se poursuit;

- la perte de valeur irrécupérable dans divers secteurs commerciaux, de services et de la vente au détail;

- les conséquences du fossé entre Wall Street et le citoyen moyen sont inconnues pour l’instant;

- nous sommes plus proches d’une campagne de vaccination qu’en mars 2020 et des progrès remarquables ont été réalisés; cependant, nous n’en connaissons pas le calendrier;

- la « nouvelle normalité » demeure indéfinie.

Compte tenu de ces éléments et de certain autres, l’évaluateur a encore un grand rôle à jouer en cette période sans précédent.

Selon Warren Buffett, le risque vient de ne pas savoir ce que vous faites. Dans des périodes de volatilité comme la présente période, il y a un grand nombre d’inconnus et de variables qui engendrent des risques liés à la valorisation d’une entreprise ainsi que des opportunités d’acquisition.

Depuis mars 2020, certains secteurs ont été touchés durement, certains ont fait preuve de résilience alors que d’autres ont profité d’une croissance accélérée. Des facteurs propres au secteur d’activités et à la société doivent être appliqués à des données plus générales pour être en mesure de préparer une évaluation basée sur des analyses approfondies, solides et fiables. La méthode de l’actualisation des flux de trésorerie (« DCF ») devrait être l’approche à privilégier pendant cette période.

Lors d’une période de turbulence sur les marchés, quelle est la signification de « juste » dans la définition de la juste valeur marchande (« JVM »)? Si les marchés étaient temporairement illiquides et inefficaces, l’interdiction d’utiliser l’information a posteriori devrait-elle être assouplie pour aider l’évaluateur à obtenir une meilleure conclusion?

Nous espérons que cet article vous permettra d’explorer ces concepts ainsi que leurs sujets connexes, et qu’il vous aidera à distinguer la JVM du prix.

Portrait de la COVID-19

Qu’est-ce qui était connu ou prévisible à la date d’évaluation? Comment le marché a-t-il réagi?

La valeur est déterminée à un moment précis dans le temps. Comprendre comment une société a été impactée par la COVID-19 à la date d’évaluation dépend de faits, connus ou prévisibles, et des attentes à ce moment précis seulement.

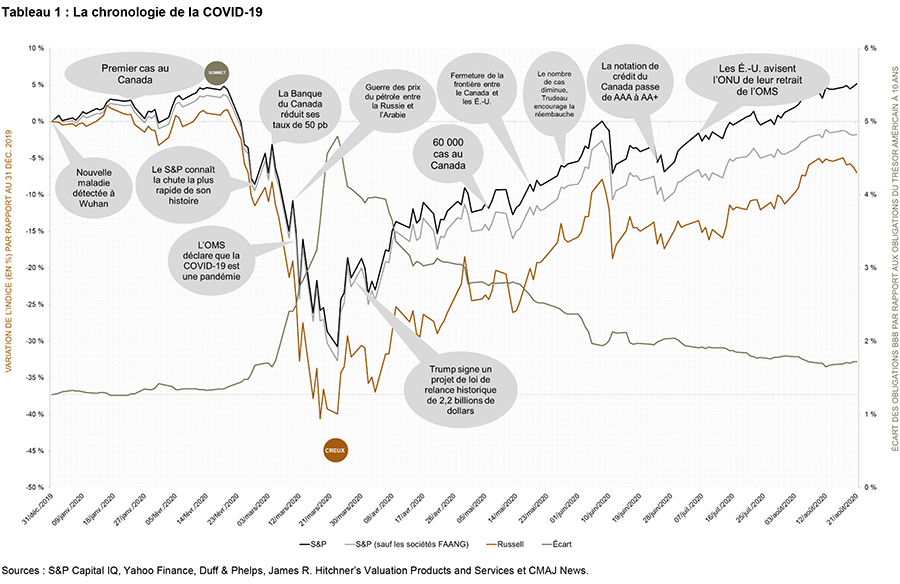

Le Tableau 1 recense les événements importants survenus depuis le début de l’année 2020, et illustre la volatilité des indices boursiers ainsi que l’écart des obligations de sociétés américaines cotées BBB par rapport aux bons du Trésor américain.

Au moment de rédiger cet article, certains indices avaient rebondi à leur niveau pré-COVID-19, mais une deuxième vague et la volatilité qui en découlerait demeure toujours une éventualité. L’histoire a démontré que les marchés privés ne sont pas aussi volatiles que les marchés publics, et nous sommes d’avis que cette constatation restera vraie pendant la pandémie. Conséquemment, les données issues des marchés publics pour évaluer les sociétés fermées doivent être utilisées en faisant preuve d’une grande prudence et de scepticisme professionnel pendant la période de la COVID-19.

La reprise des marchés d’actions et de titres de créance, suivant le creux de mars 2020, a été significativement soutenue par des mesures de relances gouvernementales, particulièrement au Canada et aux États-Unis. Le niveau de financement offert et son incidence sur le contexte économique n’auraient pu être prévus au tout début de la pandémie. En outre, au moment de rédiger cet article, il est difficile de prédire les mesures de relance gouvernementales qui seront maintenues et leurs répercussions sur les sociétés, les secteurs d’activités et le climat macro-économique.

Avant même l’arrivée de la COVID-19, de nombreuses tendances sociales, commerciales, sectorielles et technologiques étaient déjà bien implantées. Bon nombre de ces facteurs préexistants ont été amplifiées ou accélérées par la pandémie. Parmi ces tendances, notons entre autres la transition et l’augmentation marquée du magasinage en ligne, le travail ainsi que la formation à distance, les préoccupations relatives aux pratiques environnementales durables, et l’abandon graduel des combustibles fossiles.

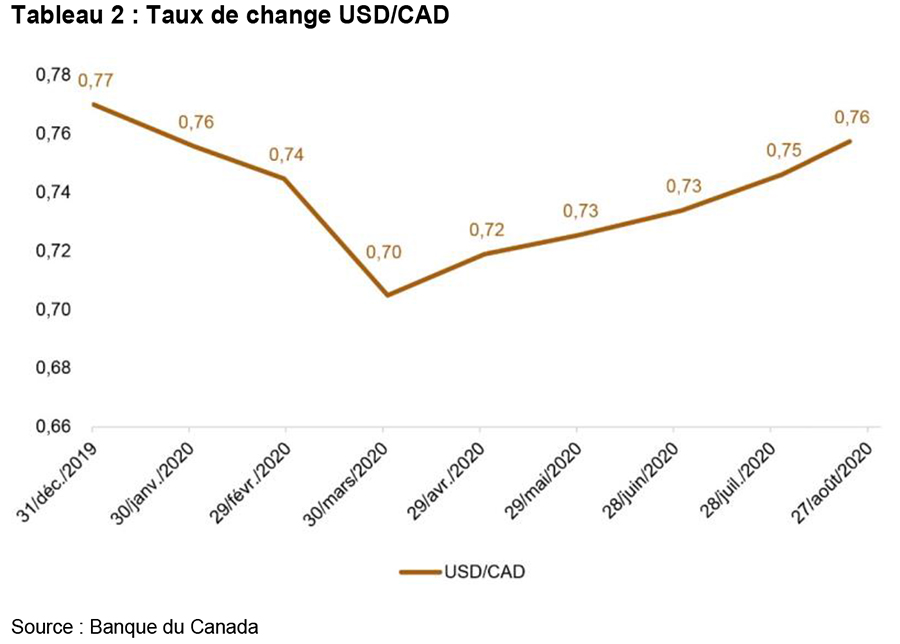

Simultanément à ces tendances, d’importants événements mondiaux sont survenus ayant une incidence considérable sur pratiquement tous les secteurs et toutes les économies dans le monde. On compte parmi ceux-ci la crise pétrolière entre l’Arabie saoudite et la Russie, les enjeux commerciaux avec la Chine, les faibles taux d’intérêt, la hausse du nationalisme et l’accroissement énorme des dettes souveraines. Au plus fort de la pandémie, les marchés d’actions et de titres de créance nord-américains et européens fluctuaient continuellement alors que le volume des transactions sur les marchés public et privé était en baisse. Au cours des derniers mois, il y a eu des signes de stabilisation. Le niveau des activités transactionnelles a également repris récemment et le dollar canadien a rebondi pour revenir à son niveau pré-pandémie (Tableau 2).

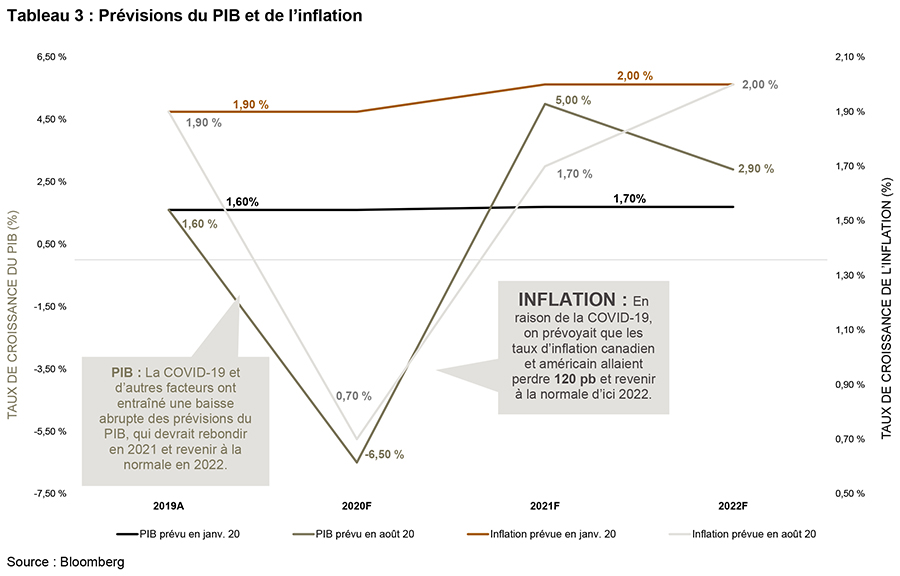

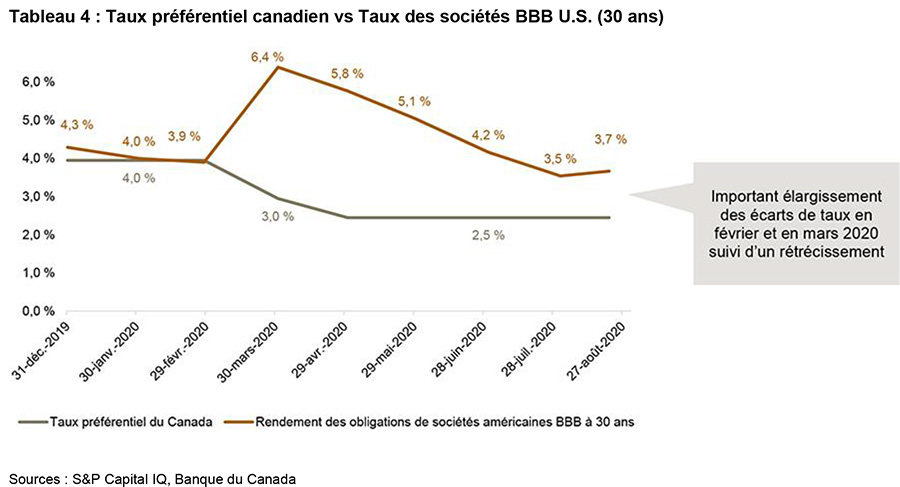

Ces tendances et préoccupations sont-elles temporaires ou permanentes? Comment un expert en évaluation d’entreprises devrait-il en tenir compte? La COVID-19 et d’autres facteurs ont entraîné une baisse abrupte des prévisions du PIB, lequel devrait toutefois se redresser en 2021 et revenir à la normale en 2022 (Tableau 3). Les taux directeur ont, quant à eux, tous chuté en mars 2020, et n’avaient pas encore remonté en août 2020 (Tableau 4). Au cours de la même période, les rendements des obligations des sociétés ont dégringolé depuis leur sommet de mars 2020. Ces facteurs, en sus des craintes d’une deuxième vague de la COVID-19 sont bien réels. Les conséquences potentielles de cette seconde vague de pair avec d’autres tendances et événements à venir doivent être pris en considération pour déterminer la JVM d’une société.

L’accélération des tendances pré-existantes est-elle temporaire ou permanente?

Cette question a été longuement discutée précédemment, mais voici la réponse en bref : diminution des ventes, bouleversement de la chaîne d’approvisionnement et licenciements massifs pour certains, tandis que d’autres connaissent une hausse de demandes et font face à de nouveaux défis alors qu’ils essaient de s’adapter. Nous observons que les performances et les tendances varient drastiquement d’un secteur à l’autre, et qu’il existe des différences significatives dans la manière dont les entreprises évoluant dans un même secteur ont fait face aux défis et aux difficultés qu’elles ont dû surmonter. Peu importe le résultat de ces efforts, il y a souvent un impact majeur sur la JVM qui ne peut être ignoré, et par conséquent, une analyse des facteurs spécifiques demeure essentielle.

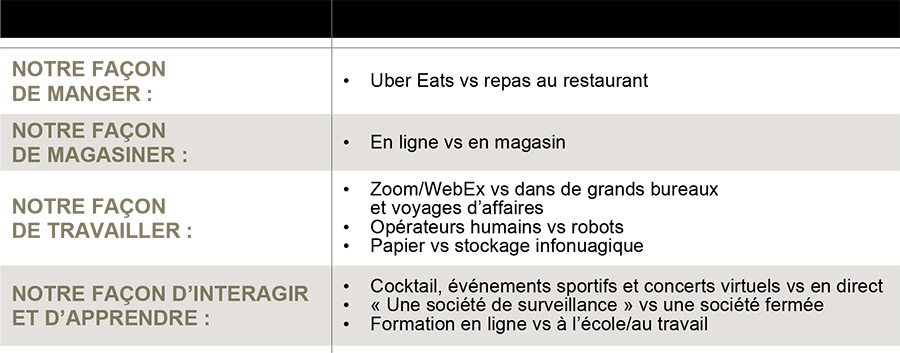

Est-ce une tendance? Les choses resteront-elles ainsi? La COVID-19 a eu une incidence sur pratiquement tous les aspects de nos vies :

Où en sommes-nous? Vers quoi nous dirigeons-nous?

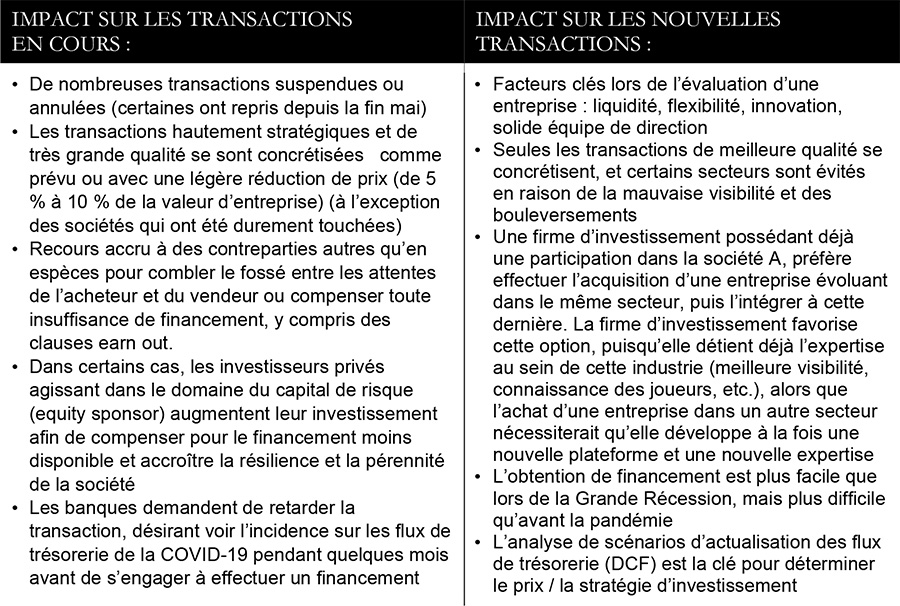

Globalement, selon les données issues du marché, le nombre de transactions au Canada a baissé d’environ 40 % du 1er mars au 31 juillet 2020 en comparaison avec les mêmes périodes de l’année précédente (2019)[1].

Les informations suivantes sont tirées d’une étude informelle ayant été réalisée en mai/juin 2020 auprès d’institutions financières, de fonds de capital d’investissement privé (PE) et de capital de risque (VC), de bureaux familiaux ainsi que de nos propres observations :

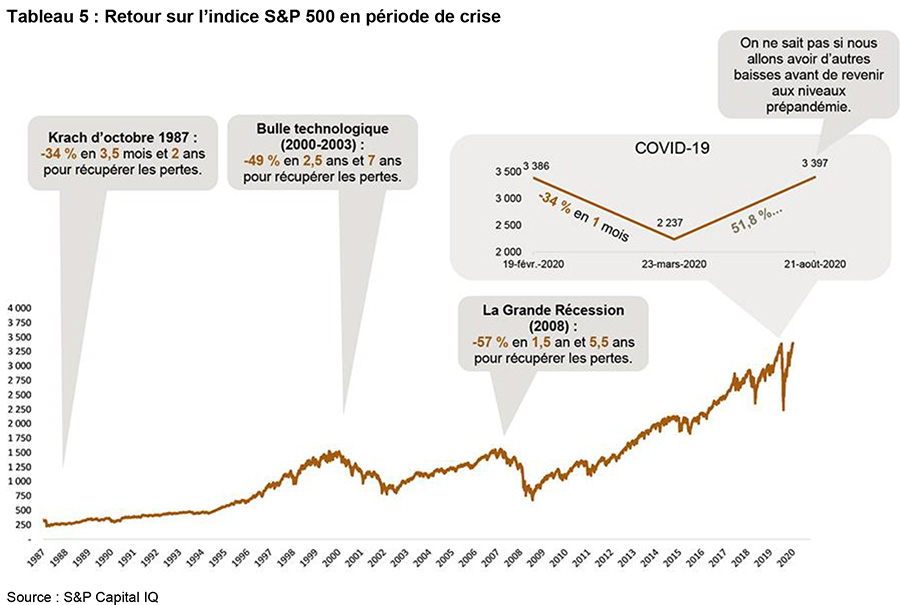

Le Tableau 5 illustre le rendement de l’indice S&P 500 lors de précédentes crises financières. Ainsi, par le passé, l’indice a pris de deux à sept ans pour récupérer ses pertes, représentant une période beaucoup plus longue que la durée du krach lui-même. Pour la présente crise, il pourrait donc survenir de nombreuses fluctuations, à la hausse et à la baisse, avant que la récupération ne soit complète.

Les secteurs : Les bons, les mauvais et les affreux

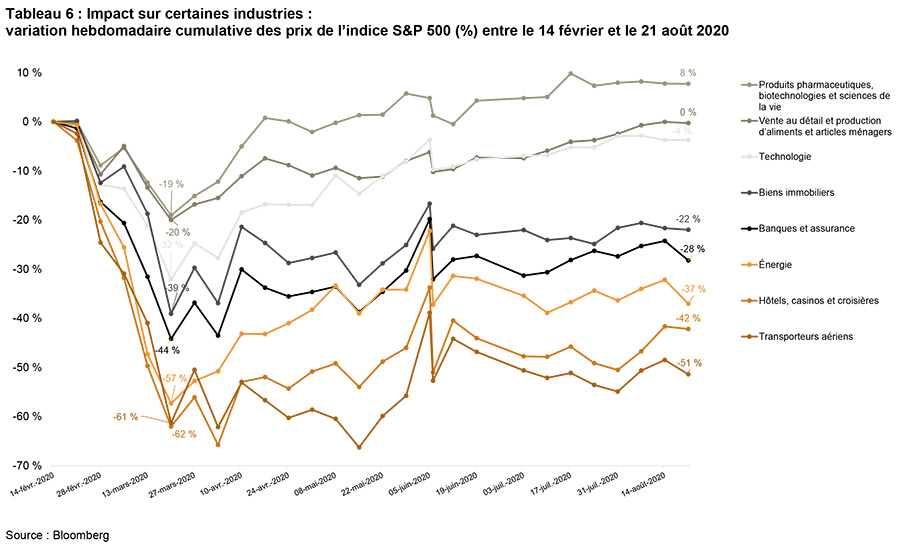

Sans surprise, entre la mi-février et le mois d’août 2020, les secteurs des produits pharmaceutiques et des biotechnologies ont plus que regagné le terrain perdu, alors que ceux de l’énergie et du voyage sont toujours en forte baisse. Il importe toutefois de rappeler que les statistiques de toute industrie ne sont que des moyennes. Certaines sociétés l’emporteront en misant sur l’innovation, grâce à leur souplesse et à leur capacité de changer de cap ainsi qu’à l’accès à des liquidités et à d’autres facteurs, tandis que d’autres feront moins bonne figure et obtiendront de moins bonnes performances que leurs pairs. Élément plus important encore peut-être à garder en tête, le marché n’est pas un bon indicateur de la valeur intrinsèque. Ce dernier aide à de déceler certaines orientations, mais une analyse de l’entreprise et des facteurs spécifiques qui lui sont propres est d’une importance capitale.

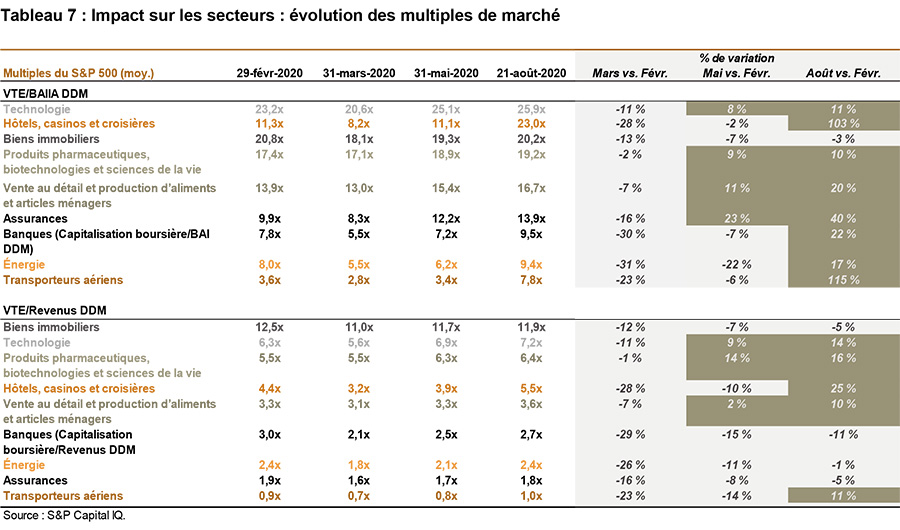

Le Tableau 7 résume l’évolution des multiples par secteur. Au 31 mai 2020, les multiples pour les secteurs moins touchés par la pandémie avaient remonté à leur niveau d’avant la COVID-19, et au 31 août 2020, les multiples de presque tous les secteurs s’étaient rétablis à leur niveau pré-pandémie. Ceci étant dit, les bénéfices ont été considérablement inférieurs pour de nombreux secteurs, menant à des valorisations globalement plus basses (à quelques exceptions près). Les multiples doivent être considérés avec scepticisme.

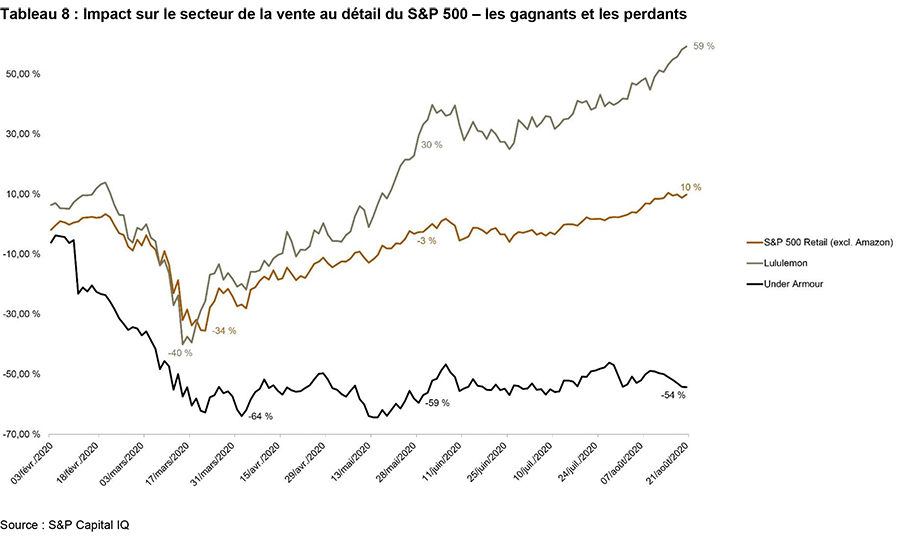

À titre d’exemple, le Tableau 8 présente l’indice S&P Retail par rapport à Lululemon, que beaucoup d’entre nous arborent comme notre nouvelle tenue de travail à distance, comparativement à Under Amour, une marque qui éprouvait déjà des difficultés avant la pandémie, et qui a vu sa tendance à la baisse s’accélérer.

L’exemple d’Under Armor illustre parfaitement que les difficultés éprouvées par certaines sociétés avant la pandémie ont été exacerbées durant la pandémie.

La définition de la valeur et l’utilisation de l’information a posteriori

Lorsque les marchés sont illiquides ou inefficaces, il est important de comprendre de quelle manière le mot « juste » modifie la définition de JVM, et de déterminer s’il est légitime d’avoir recours à l’information a posteriori au-delà du test du caractère raisonnable des hypothèses, comme le permet le principe de l’information a posteriori.

Lorsque les conditions et circonstances entourant l’entreprise cible et la date d’évaluation sont plus incertaines qu’à la normale, les hypothèses des évaluations dans un contexte théorique le seront tout autant. Plus le risque de l’entreprise générant le flux de trésorerie est grand, plus la conclusion de l’évaluation risquera d’être incorrecte.

Qu’est-ce qui est « juste »?

Comment le mot « juste » modifie-t-il « marché » et « valeur » en périodes de turbulences et de volatilité du marché? Est-ce que les prix des actions transigées à la bourse sont représentatifs de la juste valeur et / ou d’un juste marché? La jurisprudence ouvre certainement la porte à ce que les prix des actions, en raison de la volatilité du marché, ne soient pas nécessairement égaux à la JVM ou à la juste valeur. Plusieurs définitions de la JVM laissent sous-entendre qu’une plus grande importance devrait être accordée aux données observées sur les marchés stables (et cohérents) qu’à celles tirées de marchés erratiques en constante fluctuation. Une des définitions de JVM est « la valeur obtenue dans un marché normal, soit un marché qui n’est pas perturbé par des facteurs économiques inhabituels, où des vendeurs sont prêts à vendre sans toutefois être pressés ni anxieux de procéder à la vente, rencontrent des acheteurs qui sont prêts et ont la capacité de procéder à l’achat »[2]. Toujours selon la jurisprudence : « le prix du marché doit avoir une certaine cohérence et ne pas naître d’une montée en flèche passagère ou d’une panique soudaine sur le marché »[3].

Est-ce que l’impact de la pandémie sur les cours des actions sera considéré comme « une montée en flèche passagère ou une panique soudaine » sur le marché? Ou sera-t-elle perçue comme une correction attendue depuis longtemps? Ainsi que discuté précédemment, il est important de distinguer les effets d’une « montée en flèche passagère ou d’une panique soudaine » des effets plus permanents pour lesquels la pandémie n’a été qu’un catalyseur. La volatilité des cours à elle seule n’empêche pas un marché d’être considéré comme cohérent. Ceci étant dit, une distinction peut et devrait être faite entre la volatilité normale, par exemple dans les secteurs de la technologie, des produits pharmaceutiques ou de l’exploitation minière – à la suite de la découverte d’une ressource ou d’une innovation majeure – comparativement à un « boom transitoire », basée sur une campagne de peur et les émotions, comme cela a pu être le cas durant la pandémie[4]. Une vente de panique mondiale de titres sur les marchés boursiers peut entraîner des prix de vente qui ne correspondent donc pas à la JVM.

Que dit la jurisprudence par rapport à l’information a posteriori?

L’information a posteriori consiste à tenir compte de faits et d’événements survenant après une date précise, comme la date d’évaluation ou de la faute[5].

La jurisprudence valide le principe de l’information a posteriori : « J’ai expressément rejeté la validité de l’information a posteriori comme étant probante de la juste valeur marchande à une date donnée et je n’ai tenu compte d’aucun événement qui était survenu après la date d’évaluation »[6]. En ce qui concerne l’évaluation d’entreprise dans un contexte théorique, les tribunaux ont généralement statué que l’information a posteriori ne pouvait pas être utilisée, sauf pour tester le caractère raisonnable ou la vraisemblance des hypothèses retenues à la date d’évaluation et/ou pour mieux comprendre les faits ou les conditions connus ou prévisibles à la date d’évaluation, c.-à-d., le « principe de l’information a posteriori ».

Cependant, dans les rares situations où il n’y avait pas d’autres données disponibles, des exceptions au dit principe ont été faites, tel que l’illustre l’extrait suivant : « Puisque le marché des œuvres d’art a connu des changements si importants dans un court laps de temps avant et après la crise financière, la Cour a déterminé que de tels facteurs doivent être pris en considération pour déterminer la valeur appropriée des trois tableaux »[7].

En l’absence de données de bonne qualité, l’information a posteriori est-elle un moyen de pallier un marché inefficace? Advenant que ce soit le cas, son utilisation de manière appropriée pourrait être limitée. Ainsi, il importe de considérer ce qui suit :

- Pendant combien de temps après la date d’évaluation est-il approprié de tenir compte de l’information a posteriori? Nous sommes d’avis que quelques mois peuvent être acceptables. Par exemple, pour une évaluation ou une quantification de dommages financiers dont la date (d’évaluation ou de dommages) est comprise entre les mois de mars et de mai 2020, la reprise subséquente du marché pourrait être considérée comme une utilisation permise de l’information a posteriori.

- Pour une entreprise dont la date d’évaluation est au printemps 2020, l’évaluateur pourrait-il se fier à l’information a posteriori de l’automne pour confirmer les effets de la « deuxième vague »? Selon nous, au printemps 2020, la deuxième vague était un risque réel qui devait être pris en compte de la meilleure façon dont il était possible de le faire à ce moment. Cependant, l’occurrence (ou non) d’une réelle deuxième vague était trop éloignée de la date d’évaluation du printemps pour être prise en considération dans l’évaluation.

D’autres causes et commentaires traitant de l’utilisation de l’information a posteriori se trouvent en annexe.

À des fins de quantification de dommages financiers, les faits et les renseignements liés à la période suivant l’acte répréhensible allégué sont généralement admissibles[8]. Les dommages sont de nature compensatoire et visent à replacer le plus exactement possible la partie lésée dans la même position financière qui aurait prévalu n’eut été des actes reprochés. De façon simplifiée, le quantum reflète « ce qui se serait passé » moins « ce qui s’est réellement passé ». Ce qui « s’est réellement passé » représentera des événements qui sont survenus après la date d’établissement des dommages. Par conséquent, il est approprié prendre en compte de l’information a posteriori pour déterminer « ce qui se serait passé ». En substance, « l’hypothèse ne devrait pas remplacer l’histoire[9]. »

Impact de la COVID-19 sur la méthodologie et le coût du capital

Par où commencer?

Une discussion structurée avec la direction est un bon point de départ, puisqu’elle aidera l’expert à évaluer l’impact de la pandémie sur l’entreprise en question :

- Le plan d’affaires : a-t-il été actualisé, qui y a participé, et a-t-il été soumis à une analyse de sensibilité ?

- Les clients et les fournisseurs : évaluer leur santé financière, le carnet de commandes, les différents risques et opportunités.

- Les produits et services (disponibilité, volumes, prix) : tenir compte de la perturbation de la chaîne d’approvisionnement, et de l’impact sur le prix et la demande.

- Les opérations : identifier les changements aux frais généraux clés, et l’impact des programmes d’assistance gouvernementale.

- La liquidité : marge de manœuvre en trésorerie (cash runway), clauses restrictives, évaluation des garanties, exigences relatives au fonds de roulement.

- La rentabilité : À quel moment l’entreprise devrait-elle retrouver son niveau de rentabilité pré-COVID-19? Quel est l’impact attendu de la pandémie sur la rentabilité à long terme?

Les réponses aux questions qui précèdent permettront de déterminer l’approche d’évaluation appropriée et d’orienter l’analyse dans la bonne direction.

La sélection d’une approche

Nous sommes d’avis qu’une méthode fondée sur les flux de trésorerie combinée à une analyse de sensibilité ou de scénarios sont essentielles lors de la préparation d’une évaluation en période de crise financière. Il importe de considérer les éléments suivants :

- Approche fondée sur les bénéfices :

- La méthode de l’actualisation des flux de trésorerie est à privilégier, mais elle a comme obstacle majeur l’absence de projections financières de bonne qualité.

- La méthode de capitalisation des flux de trésorerie ou des bénéfices est douteuse puisque le niveau « normal ou récurrent à long terme » de flux de trésorerie ou de bénéfices à être capitalisés peut être difficile à établir. L’utilisation des résultats financiers des douze derniers mois doit être faite de façon prudente, et s’accompagner du multiple ou du taux d’actualisation approprié. Il est pratiquement impossible de capter la volatilité potentielle du retour à la « normale » par le biais des taux de capitalisation ou des multiples.

- Certains analystes prévoient un retour aux « bénéfices normaux » dans un délai de 6 à 24 mois, et par conséquent, retiennent la méthode de l’actualisation des flux de trésorerie pour actualiser les bénéfices / pertes ajustés de la période intérimaire et les flux de trésorerie capitalisés représentatifs du retour au niveau « normal » de rentabilité de la société évaluée. Bien que cette approche semble raisonnable, elle introduit un élément additionnel d’incertitude.

- L’approche fondée sur le marché est toujours appropriée dans le contexte actuel, mais les données d’entrée anormales (exemple : le prix erratique des sociétés comparables transigées en bourse), le marché restreint et la comparabilité doivent être examinés très attentivement.

- L’approche fondée sur les actifs repose souvent sur des données historiques qui peuvent être obsolètes. De plus, il faut demeurer prudent lorsque nous nous appuyons sur des rapports dont les conclusions sont exprimées avec réserve en raison de la pandémie ou pour des questions qui lui sont liées.

Effets de la baisse des flux de trésorerie

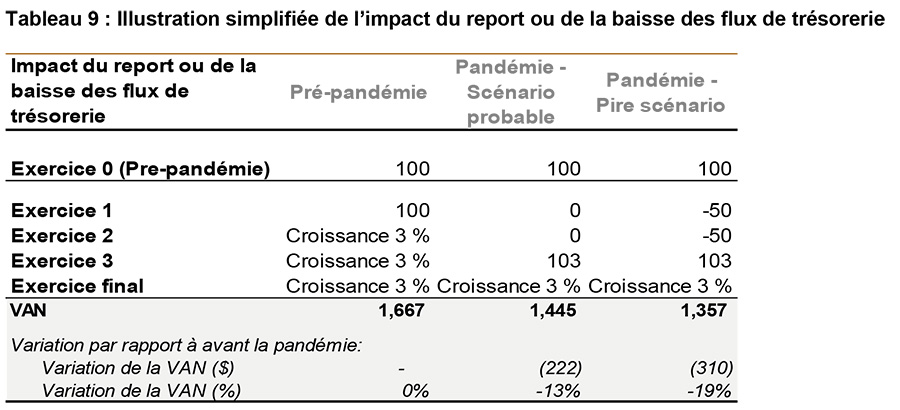

Une ou deux mauvaises années importent-elles? Dans une période où les acheteurs recherchent des entreprises à rabais et les vendeurs de qualité maintiennent fermement leur prix, qui a raison? Le Tableau 9 illustre de quelle façon une mauvaise performance financière, s’échelonnant sur un ou deux ans, peut avoir une incidence négative notable sur la valeur de la société. L’impact sur la valeur de l’équité serait encore plus marqué si l’entreprise était endettée.

Il s’agit de scénarios simplifiés présentés à des fins d’illustration uniquement. Les scénarios doivent envisager divers résultats économiques, sectoriels et propres à la société, notamment l’accès à des liquidités pour financer des flux de trésorerie potentiellement négatifs.

L’accès aux liquidités est un élément clé pouvant avoir un impact significatif sur la valeur d’une entreprise. Au début de la pandémie, nous anticipions que l’accès au financement soit très limité. Les gouvernements ont toutefois offert d’énormes liquidités aux marchés des titres de créance, et les prêts aux grandes entreprises ont été plus faciles à obtenir qu’initialement prévu. Il était anticipé que les prêts aux petites entreprises seraient plus sporadiques et limités, ce qui fut effectivement le cas.

Impact sur les taux de rendement à utiliser dans les évaluations d’entreprises

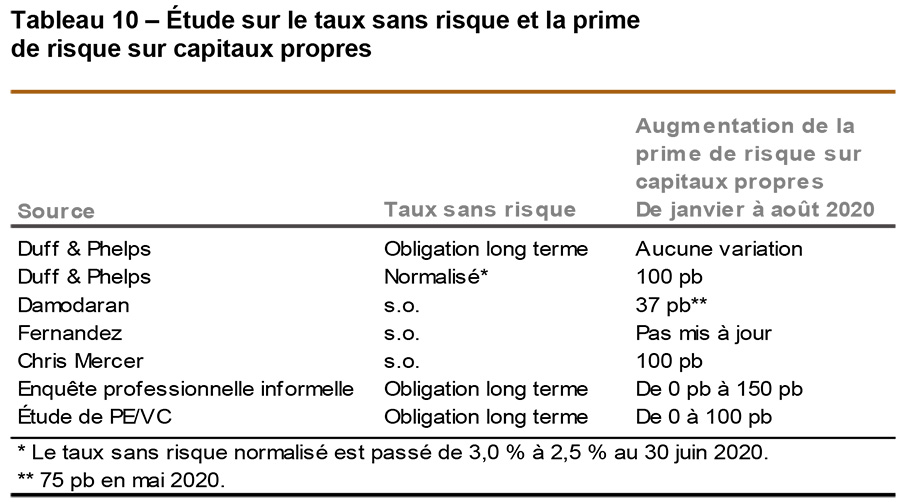

Les facteurs spécifiques au secteur ainsi qu’à la société doivent être pris en compte. De nombreux leaders dans l’industrie continuent d’utiliser les taux de rendement immédiat pour déterminer les taux de rendement, et ce, en compensant leur réduction par une augmentation de la prime de risque sur capitaux propres (Tableau 10). Malgré une diminution des taux d’intérêt au comptant, les écarts (debt spreads) se sont accrus, résultant en un coût d’emprunt plus élevé. Par conséquent, pour certaines sociétés, mais pas pour toutes, les taux d’actualisation sont en hausse.

La liquidité étant un facteur clé, il importe d’envisager de retenir un niveau d’endettement « optimal » moins élevé afin de permettre un coussin financier opérationnel plus important. La meilleure pratique à adopter consiste à ajuster à la fois les flux de trésorerie et le taux de rendement de manière à s’assurer que les deux sont correctement « calibrés » pour prendre en compte adéquatement le risque.

La COVID-19 a probablement eu un impact sur l’escompte pour faible négociabilité, du moins à court terme

Chaque investissement doit être évalué sur la base des faits qui lui sont spécifiques. Dans le cadre de l’évaluation d’une participation minoritaire, le contexte devient d’autant plus important pour établir l’escompte de participation minoritaire. Depuis le mois de février 2020, nous sommes d’avis qu’en général, l’escompte pour faible négociabilité (illiquidité des titres) a augmenté en raison des facteurs listés ci-après, bien que partiellement compensé par un plus bas taux d’intérêt sans risque :

- Diminution de l’accès au financement pour l’entreprise sous-jacente et pour l’acquisition de la participation minoritaire visée ;

- Baisse des activités de fusions et acquisitions ainsi que bassin réduit d’acheteurs sérieux désirant transiger ;

- Augmentation de l’offre de placements secondaires, les institutions cherchant à désinvestir pour rééquilibrer leur portefeuille ou pour satisfaire aux exigences réglementaires ;

- Réduction de la rentabilité et des flux de trésorerie prévus, et délai de réalisation des investissements sur un horizon à plus long terme ; et

- Augmentation du risque perçu et demande pour des rendements plus élevés.

Nonobstant ce qui précède, au fil du temps, une période prolongée de faibles taux d’intérêt, un manque d’occasions d’investissement, d’importantes sommes pouvant être investies et une tolérance accrue au risque peuvent modérer la fourchette de l’escompte pour faible négociabilité.

En résumé

Que ce soit pour une évaluation dans un contexte théorique ou en prévision d’une transaction, les évaluateurs devraient prendre le temps de préparer et d’évaluer les prévisions financières de la société pour s’assurer de bien comprendre de quelle manière cette dernière est susceptible de se comporter pendant la pandémie. Bien que les données du marché puissent être utiles pour cerner certaines orientations et tendances, une analyse approfondie et prospective de la société est essentielle pour parvenir à une conclusion raisonnable.

Cet article a été rédigé par le groupe consultatif sur l’évaluation d’entreprise et le règlement de différends de Richter S.E.N.C.R.L.

Personne-ressource : Alana Geller, CPA, CA, EEE, CFF

Les opinions exprimées dans cet article sont uniquement celles des auteurs et pas nécessairement celles de Richter ou de l’Institut des CBV. Richter ne garantit pas l’exactitude ou la fiabilité des renseignements fournis aux présentes, et les points de vue exprimés aux présentes peuvent changer. Les renseignements aux présentes ont été compilées au 21 août 2020, ou comme il est indiqué; certains peuvent avoir changé depuis cette date.

Annexe – Juste valeur marchande et valeur marchande

On définit la « juste valeur marchande » (JVM) comme le « prix comptant le plus élevé » qu’un acheteur hypothétique apte et consentant peut obtenir d’un vendeur hypothétiquement apte et consentant, de façon indépendante, dans un marché libre et concurrentiel, ouvert et sans restriction, alors qu’ils disposent tous deux d’un niveau raisonnable de connaissances des faits pertinents.

La JVM n’est pas expressément définie dans la Loi de l’impôt sur le revenu.

La « valeur marchande » désigne le prix du jour ou le dernier cours d’un titre négocié en bourse.

Il peut également s’agir du prix le plus probable qu’un actif pourrait rapporter dans un marché ouvert.

Vous trouverez ci-dessous des définitions de JVM tirées de la jurisprudence.

Annexe – Autres références à la JVM dans la jurisprudence

- « Lorsqu’il existe un marché pour des actions, comme les bourses pour les actions inscrites à leur cote, le prix de marché, tel qu’il est révélé par l’évaluation du marché, est probablement la meilleure indication de la valeur, mais pas nécessairement la seule. » (Minister of Finance v. Mann Estate, 1972)

- « L’expression “juste valeur marchande” est bien connue en droit et, en effet, la définition de ce terme est peu contestée devant moi […] Je n’ai pas l’intention de citer longuement la jurisprudence, mais il est clair, d’après mon examen, que l’expression “juste valeur marchande” désigne la valeur d’échange, la valeur qu’un actif apportera sur le marché et, lorsqu’il n’existe pas de marché, cette valeur doit être déterminée par d’autres indices de valeur. » (Ministre des Finances c. la Succession de Mann, 1972; Grimes c. La Reine, 2016 TCC 280, et autres)

- « Pour déterminer la juste valeur marchande lorsqu’il n’existe aucun marché concurrentiel à la date à laquelle la valeur doit être déterminée, d’autres indices peuvent être utilisés […] Il peut y avoir des perspectives raisonnables de retour d’un marché, auquel cas il ne serait pas déraisonnable que l’évaluateur évalue la valeur actuelle de ces perspectives et la probabilité de trouver un investisseur qui investirait son argent sur la base de la solidité de ces perspectives; et il peut aussi exister d’autres circonstances dont on pourrait tenir compte comme preuve de sa valeur réelle en capital. » (Smith c. Minister of National Revenue, [1950] S.C.R. 602, Montreal Island Power Co. v. Town of Laval des Rapides, and others)

- « Les tribunaux canadiens considèrent généralement le mot “valeur”, dans les lois, les règlements, les contrats et autres documents juridiques, comme un synonyme de valeur marchande ou de juste valeur marchande. » (Pocklington v. Alberta (Provincial Treasurer), 1998 ABQB 279)

Annexe – Autres causes et commentaires qui soutiennent l’utilisation de l’information a posteriori

- « Pour déterminer la juste valeur marchande, nous estimons qu’il convient de prendre en compte les ventes de biens réalisées après la date d’évaluation si les biens concernés sont effectivement comparables aux biens en question » […] Bien entendu, les rajustements appropriés doivent être effectués pour tenir compte des différences entre la date d’évaluation et la date d’événements postérieurs […] Dans cette optique, les événements postérieurs sont d’égale importance à celle des événements survenus plus tôt et ne peuvent plus être ignorés, car ils constituent une preuve de valeur plutôt qu’un élément touchant la valeur. » (Estate of Jung v. Commissioner, 101 T.C. 412, 431-432 (1993))

- « Les tribunaux n’hésitent pas à admettre en preuve le prix de vente réel de biens reçu après la date du décès, pourvu que la vente ait eu lieu dans un délai raisonnable après le décès et qu’aucun événement n’ait modifié radicalement la valeur du bien. » (First National Bank v. United States, 763 F2d 891 [7th Cir. 1985])

- « Lorsqu’un événement postérieur, telle que la troisième vente qui fait l’objet du dossier dont nous sommes saisis, est utilisé pour déterminer la juste valeur marchande d’un bien à une date antérieure, des ajustements doivent être apportés au prix de vente pour tenir compte de l’écoulement du temps, ainsi que pour refléter tout changement intervenu entre la date de l’évaluation et la date de la vente. […] Ces rajustements sont nécessaires pour refléter les événements survenus entre les deux dates et qui pourraient avoir une incidence sur le prix de vente ultérieur par rapport à une vente hypothétique survenue à la date d’évaluation antérieure. Ces événements comprennent : 1) l’inflation, 2) des changements dans le secteur d’activité visé et les attentes envers ce secteur, 3) des changements dans les résultats d’exploitation, 4) des changements technologiques, macroéconomiques ou en droit fiscal, et 5) la survenance ou non d’un événement qui amènerait un acheteur raisonnable hypothétique ou un vendeur hypothétique raisonnable à conclure que le prix de vente du bien soumis à évaluation en est modifié (par exemple, le décès d’un employé clé). » (Estate of Helen M. Noble, v. Commissioner (Noble), T.C. Memo 2005-2 [6 janvier 2005])

- « Le renvoi à d’autres transactions appropriées est une facette importante de l’approche par le marché en matière d’évaluation. Dans le cadre de l’évaluation d’actions de sociétés fermées, les transactions phares peuvent permettre d’en apprendre davantage sur la valeur de l’entreprise concernée. Il existe de la jurisprudence en cour fiscale amenant les évaluateurs à tenir compte de certains événements qui surviennent après la date d’évaluation; toutefois, dans de tels cas, le temps écoulé est important. La décision rendue dans l’affaire Noble v. Commissioner, à laquelle il fait référence, stipule que « pour déterminer la valeur des actions non cotées, les ventes réelles d’un montant raisonnable réalisées sans lien de dépendance, dans un cadre normal des affaires et dans un délai raisonnable avant ou après la date de référence, constituent le meilleur critère pour établir la valeur marchande. » (Flieger, S. (2016). Case In Point: Valuation Case: “Time Changes Everything”)

- « Bien qu’il y ait eu plusieurs décisions rendues sur la question de l’évaluation, le tribunal a déclaré qu’il y avait peu de fondement dans la “méthode de la greffe” de l’expert de Sumner, en soutenant notamment que la transaction de 1984, dont il est fait mention, n’était pas particulièrement pertinente pour une date d’évaluation en juillet 1972. Le tribunal a estimé que trop de temps s’était écoulé, et, qu’en général, trop de choses avaient changé pour NAI et tout le secteur pendant ces 12 années pour que l’on puisse en tenir compte dans un prix de rachat en 1984. Les juges ont avalisé l’opinion de l’expert de la cour de l’impôt selon lequel l’accord de règlement de juin 1972 était la transaction la plus pertinente. » (Flieger, S. (2016). Case In Point: Valuation Case: “Time Changes Everything“)

- La Cour a longuement examiné la question de l’information a posteriori et de la jurisprudence américaine avant de statuer. S’appuyant sur un jugement de la Court of Appeal for the Eighth Circuit qui a conclu que, pour déterminer la valeur des actions non cotées, les ventes réelles effectuées dans un délai raisonnable avant ou après la date d’évaluation constituaient le meilleur critère servant à déterminer la valeur marchande. La cour de l’impôt n’a pas considéré les deux ventes conclues avant la date d’évaluation comme étant des transactions comparables, compte tenu de la taille de l’actionnariat. La vente de la participation réelle de 11,6 %, après la date d’évaluation, a été la transaction comparable la plus pertinente puisqu’elle portait sur les actions à l’examen. La Cour n’a constaté aucun changement important dans la situation de Glenwood, entre la date d’évaluation et la vente ultérieure, concluant qu’un « événement survenant après la date d’évaluation, même s’il n’est pas prévisible à la date d’évaluation, peut également avoir une valeur probante pour l’évaluation antérieure, dans la mesure où il est pertinent pour établir le montant qu’un acheteur hypothétique aurait payé à un vendeur hypothétique consentant pour le bien visé, à la date d’évaluation. » (Institut canadien des experts en évaluation d’entreprises – Recueil de cas en évaluation [2015]) Noble — Estate of Helen M. Noble v. Tax Commissioner of Internal Revenue 2005 T.C. Memo — United States Tax Court (p.331)

- « Ouvrir la porte à l’analyse de routine des transactions postérieures comme preuve d’une évaluation effectuée à une date antérieure semblerait aller à l’encontre de l’intention fondamentale de la norme de la juste valeur marchande […] Les questions et les problèmes soulevés par la succession de Noble sont importants pour les évaluateurs et les contribuables. En ce qui a trait aux transactions postérieures, il semblerait que les évaluateurs et la cour de l’impôt devraient se concentrer sur les événements connus ou raisonnablement prévisibles, à la date de l’évaluation, comme critère de base pour déterminer la juste valeur marchande. Toute autre approche semblerait soulever plus de questions qu’il n’est possible de répondre, et semblerait désavantager nettement au moins une partie à un litige en matière d’évaluation. » (Mercer Capital, When Is Fair Market Value Determined? Estate of Helen M. Noble v. Commissioner.)

Annexe – Étendue de l’examen

Nous avons examiné et utilisé, le cas échéant, les informations contenues dans les documents et entretiens suivants :

Le portrait de la COVID-19

La ligne du temps de la Covid-19 : qu’est-ce qui était connu ou connaissable et comment le marché s’est-il exprimé? :

- Le webinaire de Duff & Phelps, Coronavirus : Cost of Capital Considerations in the Current Environment, présenté par Carla S. Nunes, directrice générale, et James P. Harrington, directeur, le 16 avril 2020.

- COVID-19 : A timeline of Significant Events, Including the Pandemic’s Effect on the U.S. Stock Market de Valuation Products and Services LLC, rédigé par James R. Hitchner, premier dirigeant et Karen A. Warner, éditrice en chef.

- COVID-19: Recent Updates on the Coronavirus Pandemic, rédigé par Lauren Vogel et Laura Eggertson de CMAJ News, le 29 mai 2020.

Les définitions de valeur et l’utilisation de l’information a posteriori

Juste valeur marchande contre valeur marchande

- Withycombe Estate / Attorney-General of Alberta v. Royal Trust Co. 1945 CanLII 22 (SCC), [1945] SCR 267.

- Untermeyer Estate v. Attorney General for British Columbia, 1928 CanLII 43 (SCC), [1929] SCR 84.

- Henderson v. Minister of National Revenue, 1973 CarswellNat 189, [1973] C.T.C. 636, 73 D.T.C. 5471 (Federal Court—Trial Division).

Utilisation de l’information a posteriori – Application générale en matière d’évaluation et de dommages-intérêts

- L’Institut canadien des experts en évaluation d’entreprises (Institut des CBV) – Recueil de cas en évaluation, 2015.

- Value Wise, volume 1, numéro 1, Is Hindsight Admissible in Business Valuation?, de Wise, Blackman LLP, avril 2006.

- L’Institut canadien des experts en évaluation d’entreprises, Business Valuation Digest, The Use of Retindsight in Damages Quantification – Beware a Valuation Approach, rédigé par Peter Steger (Steger, 1999).

L’utilisation de l’information a posteriori dans le calcul de la JVM durant la pandémie de COVID-19, que peut-on apprendre de la jurisprudence?

- National System of Baking of Alberta Limited v. Her Majesty The Queen (1978 DTC 6018 — Federal Court, Trial Division, 1980 DTC 6178 — Federal Court of Appeal)

- Holt v Inland Revenue Commissioners 1 W.L.R. 1488 (25 novembre 1953).

- Dailley Recreational Services Ltd. v. Minister of National Revenue (1984 D.T.C. 1680 — Tax Court of Canada);

- Institut canadien des experts en évaluation d’entreprises, Recueil de cas en évaluation (2015) : Airst v. Airst (1998 O.J. No. 2629 — Ontario Court of Justice) (p.12).

- Estate of Jung v. Commissioner, 101 T.C. 412, 431-432 (1993).

- Flieger, S. (2016), Case In Point: Hindsight in Valuation? Yes. Maybe.

Incidence de la COVID-19 sur la méthodologie et le coût du capital

La COVID-19 a probablement eu une incidence sur les décotes d’illiquidité, au moins à court terme

- Chris Mercer, Useful Business Valuation Information & Insights, What is the Impact of the COVID-19 Crisis on Marketability Discounts (DLOMs), rédigé par Chris Mercer, 18 mai 2020.

Coût du capital – Le taux d’intérêt sans risque est en baisse, les autres facteurs sont propres à chaque cas

- Implied ERP by Month for Previous Months, rédigé par Aswath Damodaran, juin 2020, www.pages.stern.nyu.edu.

- IESE Business School, Survey : Market Risk Premium and Risk-Free Rate used for 81 Countries in 2020, rédigé par Pablo Fernandez, professeur de finances, Eduardo de Appelaniz, assistant de recherche, et Javier F. Acin, chercheur indépendant, 25 mars 2020.

- Chris Mercer, Useful Business Valuation Information & Insights, What is the Impact of the COVID-19 Crisis on Marketability Discounts (DLOMs), rédigé par Chris Mercer, 18 mai 2020.

- Survey Results: Valuation Inputs and Assumptions Amid COVID-19 Uncertainty (Q1 2020), KPMG, 12 mai 2020.

Annexes

Annexe – Références supplémentaires de la JVM dans la jurisprudence :

- Minister of Finance v. Mann Estate, 1972;

- Grimes c. La Reine, 2016 TCC 280.

- Smith v. Minister of National Revenue, [1950] S.C.R. 602 and Montreal Island Power Co. v. Town of Laval des Rapides

- Pocklington v. Alberta (Provincial Treasurer), 1998 ABQB 279.

Annexe – Autres causes et commentaires qui soutiennent l’utilisation l’information a posteriori

- Estate of Jung v. Commissioner, 101 T.C. 412, 431-432 (1993).

- First National Bank v. United States, 763 F2d 891 (7th Cir. 1985).

- Estate of Helen M. Noble, v. Commissioner (Noble), T.C. Memo 2005-2 (6 janvier 2005).

- Flieger, S. (2016). “Case In Point: Valuation Case: Time Changes Everything“;

- Institut canadien des experts en évaluation d’entreprises, Recueil de cas en évaluation (2015) : Estate of Helen M. Noble v. Tax Commissioner of Internal Revenue 2005 T.C. Memo — United States Tax Court (p.331).

- Mercer Capital, When Is Fair Market Value Determined? Estate of Helen M. Noble v. Commissioner.

Nous avons également consulté d’autres informations publiées, de sources telles que S&P Capital IQ, Yahoo Finance, Bloomberg, la Banque du Canada, la Réserve fédérale, le Conference Board du Canada et les données de la CAEC.

Enfin, nous avons eu plusieurs entretiens avec des membres de plusieurs fonds de capital-investissement et de capital de risque au Canada, des bureaux familiaux privés, des banques, des caisses de retraite et autres cabinets de professionnels.

[1] S&P Capital IQ, selon les transactions annoncées et conclues de plus de 5 M$, excluant l’immobilier et les ressources naturelles.

[2] Withycombe Estate / Attorney-General of Alberta v. Royal Trust Co., 1945 [Traduction libre]

[3] Estate of Isaac Untermeyer v. Attorney-General for the Province of B.C.,1928. [Traduction libre]

[4] Succession Henderson c. ministre du Revenu national, 1975. [Traduction libre]

[5] Institut des CBV

[6] The Queen v. National System of Baking Alberta Ltd., 1978. D’autres cas similaires comprennent Holt v. IRC, 1953, Dailley Recreational Services Ltd. V. MNR, 1984, Airst v. Airst, 1998. [Traduction libre]

[7] Estate of Bernice Newberger, et al., v. Commissioner of Internal Revenue. [Traduction libre]

[8] « Is Hindsight Admissible in Business Valuation? » (Wise, Blackman, LLP, 2006)

[9] « The Use of Hindsight in Damages Quantification – Beware a Valuation Approach » (Steger, 1999) [Traduction libre]